长盈通上市后业绩持续“变脸” 重组信披前夕股价一度涨停 或涉内幕信息泄露

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

① 金鸿顺重组标的系欧菲光关联方 停牌前日股价异动是否内幕信息泄露

② 因赛集团频繁并购炒股价?重组前股价抢跑公告 并购标的疑似踩线完成业绩

③ 晶丰明源重组前股价抢跑公告 标的曾冲击科创板或为实现曲线上市

④ 禾信仪器三季度营收大降仍陷亏损阴霾 重大资产重组跨界量子科技是否炒作

出品:新浪财经上市公司研究院

作者:君

在政策持续加码下,A股并购重组概念持续火爆,如“最强概念股”双成药业盘中录得27天24板。据Wind数据,截至10月28日,今年以来 177家上市公司披露重大重组进展,重大重组公司数量大超 2022年、2023年全年。

然而,在重组行情如此火爆下,部分上市公司疑似出现股价抢跑重组公告现象,或涉嫌内幕信息泄露。

盈方微由于内幕信息疑似泄露,重大重组或存在较大不确定性。10月25日,盈方微发布了关于重大资产重组风险提示公告称,公司收到通知,本次重组相关方的相关人员因涉嫌泄露内幕信息被中国证券监督管理委员会出具《立案告知书》。目前尚未结案,本次交易存在被暂停、终止或取消的潜在风险。

根据《上市公司监管指引第7号》的规定,如果上市公司的控股股东及其实际控制人存在内幕交易,将导致重大资产重组行政许可(金麒麟分析师)申请被终止审核。上市公司需要承诺自公告之日起至少十二个月内不再筹划重大资产重组,并予以披露。此外,涉及内幕交易的主体将面临行政处罚或刑事责任,且在一定时间内不得参与任何上市公司的重大资产重组。

需要指出的是,内幕信息泄露可能导致股价异常波动,影响市场公平性,属于监管严打区域。基于以上背景,我们对重大重组公司进行梳理发现,金鸿顺、因赛集团、晶丰明源、日播时尚、至正股份等上市公司疑似出现股价抢跑停牌公告现象。这背后是否涉嫌内幕信息泄露,或需要引起监管高度关注。

长盈通拟重组武汉光谷瞪羚企业 信披前夕股价抢跑一度涨停

10月31日晚,长盈通发布重组停牌公告,筹划以发行股份及支付现金的方式购买武汉生一升光电科技有限公司100%股权同时募集配套资金,公司股票自11月1日开市起开市停牌,预计停牌时间不超过5个交易日。

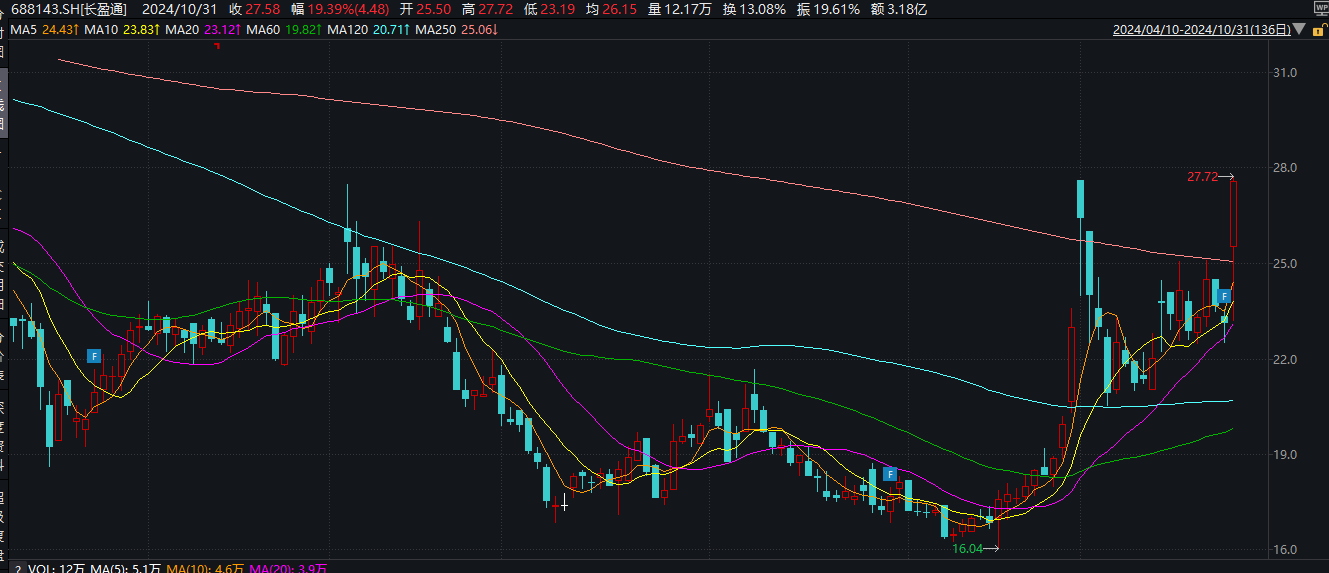

值得注意的是,10月31日长盈通盘中股价一度涨停,当日最终大幅收涨19.39%,报27.58元/股,总市值为33.75亿元。

天眼查显示,生一升成立于2016年5月,注册资本1818.18万元人民币,公司经营范围包括光电子器件、光模块、光通信仪器仪表(不含无线电发射设备及计量器具)的技术研发、制造、生产、加工及批发兼销售等。

据公开资料,生一升是一家专注于各种光纤阵列相关产品的研发、生产、及销售的高科技企业,名列2021年度光谷瞪羚企业榜单,已与光迅科技、烽火通信、海信宽带、永鼎光电子、仕佳光子等国内多家知名企业结成战略合作伙伴。

生一升自主研发了标准FA(光纤阵列:Fiber Array)、高速并行FA、光子集成FA产品生产制造核心工艺以及高精度自动耦合等核心技术,产品主要应用于光传输系统、光接入系统、云计算数据中心等。目前,公司已具备批量生产48通道及以上标准FA产品,45°FA产品的能力。

面对长盈通股价在利好消息前“抢跑”大涨的现象,投资者需提高警惕关注潜在风险。

上市次年业绩“变脸” 盈利能力持续下滑 应收账款坏账风险加剧

长盈通主要从事光纤陀螺核心器件光纤环及特种光纤相关产品的研发、生产和销售,产品包括光纤环器件、特种光纤、新型材料、高端装备、特种线缆及其他,客户以光纤陀螺行业技术实力领先的知名军工企业或科研院所为主,最终客户为军方。

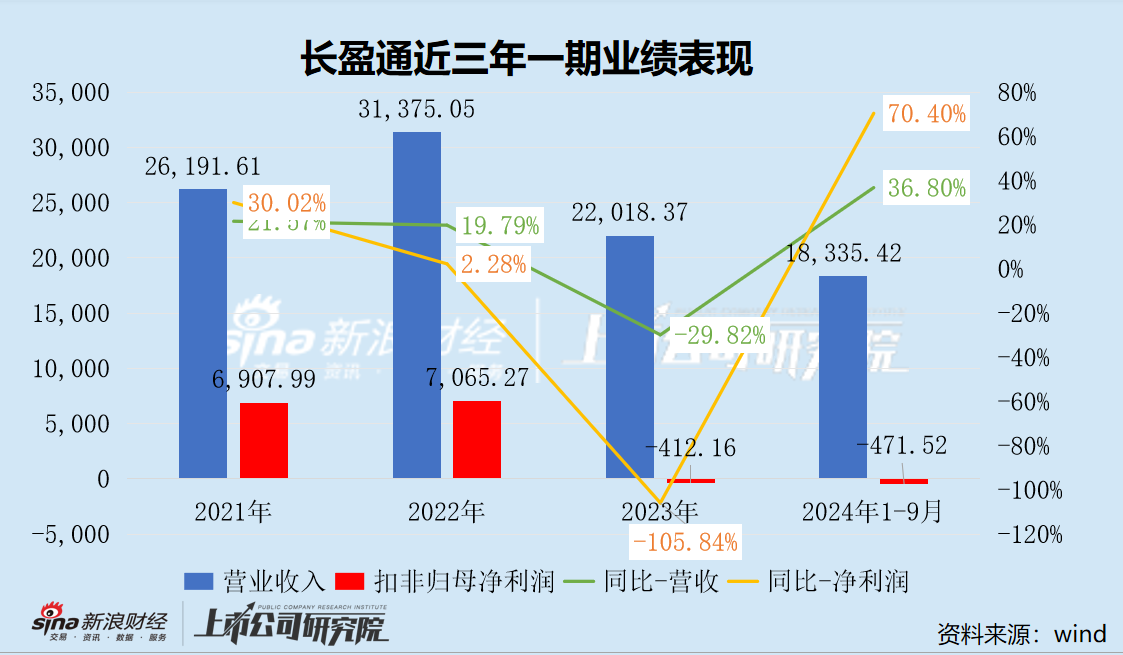

2022年12月,长盈通于上交所科创板上市,成为国内“光纤环第一股”。然而,上市次年长盈通业绩就大幅“变脸”。2023年,长盈通实现营收2.2亿元,同比大幅减少29.82%;净利润1563.24万元,同比大幅下降80.73%;扣非后归母净利润由盈转亏为-412.16万元,2022年为7065.27万元,降幅超100%。

2024年10月29日,长盈通发布2024年三季度报告。Q1-Q3,长盈通实现营收1.83亿元,同比增长36.8%,但净利润由盈转亏为-456.28万元,同比大幅下滑270.13%。同时,公司经营性现金流净流出6279.2万元,造血能力严重下滑。具体到Q3,长盈通实现营收4652.59万元,环比下降41.68%;净利润-1959.2%,环比下降326.23%,主要系本期公司与长飞光纤解除框架合作协议,按照约定承担1000万元履约保证金的损失。

长盈通盈利模式难言稳定,公司经营业绩与军工行业政策变化高度绑定,国防预算、国防建设整体规划、相关军工研究院所单位的需求采购计划变化等,都会对公司的经营业绩情况产生较大影响。长盈通2023年营收大幅下滑近三成,主要就是受到军方规划和终端军品结构调整等外部因素影响,公司某重要军工客户在军方订单交付减少或延期,导致公司上游配套的光纤环器件和保偏光纤交付数量减少。

近年来,长盈通盈利能力持续下滑且尚未出现改善迹象。2022年、2023年、2024年1-9月,长盈通毛利率分别为54.23%、52.37%和44.99%,净利率分别为25.87%、7.10%和-2.49%,均呈逐年下降趋势。

需要警惕的是,长盈通的应收账款坏账风险也正在加剧。2023年,长盈通应收账款余额已超过当期营业收入。2024年Q1-Q3,公司应收账款及应收票据余额为3.4亿元,较期初增加5235.61万元,占本期营业收入比例高达185.20%,应收账款坏账风险严峻。

事实上也的确如此,截至9月,长盈通今年已计提信用减值损失1337.15万元,超过2023年全年。同时,2022年、2023年、2024年1-9月,长盈通应收账款周转率分别为1.53次、0.9次、0.65次,呈逐年下降趋势。

投资项目转固后利润预期承压 同行争相冲击上市或加剧市场竞争

据公开媒体报道,2023年11月,长盈通新型材料产业园项目落户光谷,项目总投资5亿元,其中预计固定资产投资2亿元。具体建设内容为:依托长盈鑫建设光纤涂覆树脂、光纤并带树脂、光纤着色树脂、光纤陀螺配套胶、海防灌注胶等的研发生产线,建成后产能达1200吨/年;依托长盈通热控建设热控材料、热控组件以及热管理系统的研发生产线,建成后产能到3000万片/年。预计2025年12月底前建成投产。

此外,长盈通IPO募投项目特种光纤光缆、光器件产能建设项目及研发中心建设项目募集资金投资额4.4亿元,截至2024年6月投资进度达23.88%,预计2025年12月底前建成投产。

上述两个项目转固后折旧费预期大幅增加,导致长盈通盈利持续承压。

值得注意的是,光纤陀螺领域的国产龙头傲世科技已启动IPO上市辅导,于2024年1月10日签署辅导协议,辅导机构为中信建投。据悉,傲世科技年销售额达85亿元,不仅是国内光纤陀螺仪产业最具实力、规模最大的民营企业,而且是国内唯一光纤陀螺仪全产业链企业,专业从事光纤陀螺仪、波导、特种光纤、探测器等光电器件和光电传感技术的研发、设计、生产和服务。

同时,另一家具备光纤环生产能力的企业菲斯罗克也正在“后备”科创板,并于1月25日和平安证券签订上市辅导协议。随着竞争对手争相入局,长盈通未来恐面临更激烈的市场竞争。

长盈通盈利模式稳定性较弱且短期内难以显现扭转迹象,此次收购对公司经营是否会产生长期积极作用仍存疑。

最新评论