抢滩“500元”,次高端白酒战事升级

文|酒讯 子煜

编辑|方圆

前有今世缘打造500元以上中度高端酒,后有水井坊提出将提升500+价位带业绩,处于白酒消费中游的500元价格带,正成为新一轮竞争热点。

近一年来,理性消费、高端消费、场景消费等多股消费思潮并行,市场在各方声音中调整,各价位带都处于快速变化中。其中,500元左右的次高端价位带市场变化较为显著,也渐成为各家必争之地。

一边受高端白酒打开上升空间影响,一边被下沉市场多种场景选择,“可上可下”的500元,带给白酒市场哪些新机会?

01、抢滩500元价格带

500元价格带,正成为白酒企业“新宠”。

近日,水井坊召开2024年第三季度业绩说明会表示,将持续深耕高端市场,着力实现高端品较快速度的成长,并提升500+以上产品价位带的业绩。

不止水井坊,一段时间以来,越来越多酒企布局500元价格带产品。比如,洋河全方位升级梦之蓝商务版,精准卡位500元价位带;泸州老窖培育500元价格段大单品60版特曲;汾酒力推大单品青花20,定位300-500的次高端价格带……白酒企业抢滩500元价格带不亦乐乎,次高端赛道站满各路玩家。

与此同时,这一价格带销售成绩捷报频传。习酒旗下大单品窖藏1988在2023年的销售额突破百亿大关,成为500元价格带酱酒“销冠”。9月,今世缘方面宣布,经咨询机构弗若斯特沙利文认证,国缘四开获得“中国中度高端白酒500元价格带单品销量第一”。

值得一提的是,今世缘这份“认证”把500元和高端放在一起,但按照业内约定俗成的认知,500元应属于次高端产品。白酒消费市场通常将高端白酒定档在800元以上,甚至门槛抬升到了1000元乃至1500元以上。次高端价格带则覆盖300-800元,并进一步细分为300-500元传统次高端,及500-800元进阶次高端。

抢滩500元价格带,实质上是占位次高端细分市场。酒讯走访发现,在消费需求快速变化的背景下,600-800元价格带白酒产品由于难以起量、大单品缺位,陷入被经销商和厂家“边缘化”的尴尬境地。500元价格带异军突起,成为次高端市场主销价格带。

北方一位酒商表示,现在消费者购买白酒都较为理性,大量囤货的现象几乎不再出现,主销价格带在300-500元之间,红花郎10、习酒窖藏1988、剑南春水晶剑等具有品牌力的产品动销情况更好。但在电商平台破价背景下,不少500元左右产品实际成交价降至400元左右,而部分600—800元产品实际到手价就在500元区间。

北京酒类流通行业协会秘书长程万松表示,白酒消费理性双降,挤压出一个300-500元的黄金价格带,成为商务宴请和精英社交饮酒消费的核心价格带之一,并涌现出许多畅销大单品。基于市场消费的变化,酒企将战略单品向500元价格带集中,是对这一市场变化的基本反应。

02、次高端上移

次高端之变,与其所处的“战略价位”密切相关。次高端白酒,是连接高端酒与中低端的关键价位段,是高端消费与大众消费的分界线,承接了品牌结构销量双提升的压力,也是理性消费下品牌最有可能“爆火”的价位段。

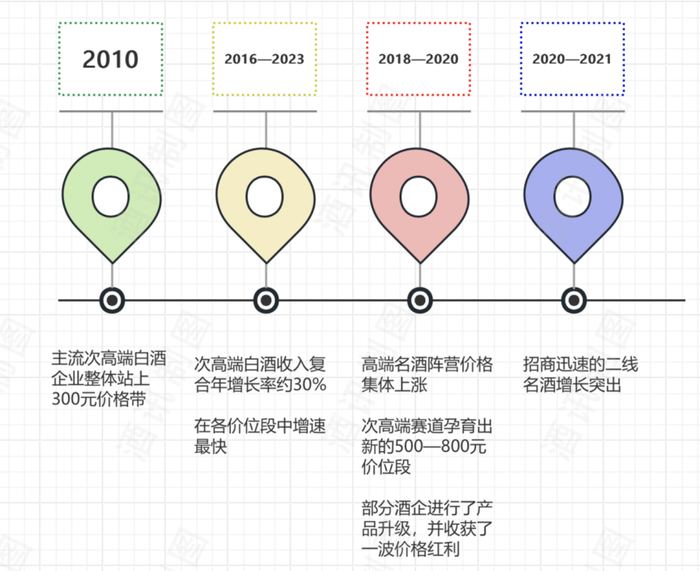

近年来,次高端白酒不断上移,呈现高速增长的态势。资料显示,受益于高端白酒提价红利和地方政府的品牌保护措施,主流次高端白酒企业在2010年后整体站上300元价格带。2016—2023年,次高端白酒收入复合年增长率约30%,在各价位段中增速最快,2018—2020年,高端名酒阵营价格集体上涨,次高端赛道孕育出新的500—800元价位段,部分酒企进行了产品升级,并收获了一波价格红利。随后在2020—2021年,招商迅速的二线名酒增长突出。

图片来源:酒讯制图

但2023年以来,这一现象开始发生改变。长江证券研报显示,2023年,次高端白酒市场规模约1475亿元,小于高端酒和大众酒。

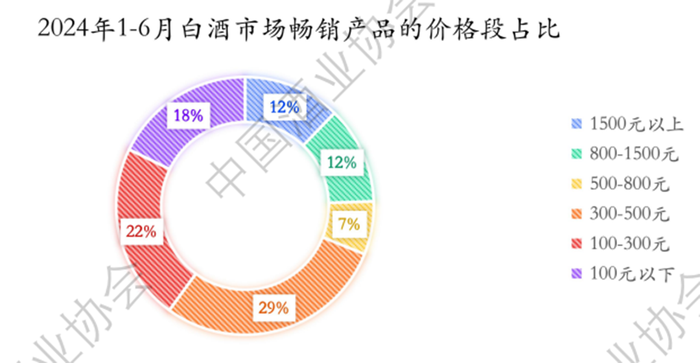

中国酒业协会发布的《2024中国白酒中期研究报告》指出,2024年上半年白酒市场动销最好的前三价格带分别为300-500元、100-300元、100元及以下。其中,100-300元价位的产品对渠道商而言“安全性”更高,动销表现更好。

图片来源:《2024中国白酒中期研究报告》截图

在部分经销商看来,这和渠道库存堆积不无关系。经历了2021年前后产品推广期和此后几轮提价后,2023年以来次高端白酒的库存和动销不甚如意。不过,虽然不如高端酒和大众酒动销表现更好,但整体上500元价格带的次高端产品有独特的消费场景,增长态势长期向好。比如在宴席市场,近年来,成都婚宴白酒销量最大的是剑南春、红花郎、水井坊,其中零售400元+的水晶剑在婚宴用酒中占比约40%。

酒类分析师肖竹青提出,曾经喝600-800元次高端白酒甚至高端白酒的主力,主要是房地产上游产业企业家、金融高管等,抗风险能力相对有限,商务宴请可能用500元名酒替代。同时,500元价格带产品又能满足面子消费,实现满足社交消费和极致性价比的心智占位,也就具备了扩容潜力。

03、开辟新战场

次高端战事的变化不止在于细分价格带,也在于区域企业突围之道。对于部分二三线区域酒企来说,500元既是卡位价格带丰富产品结构之举,也是占位区域市场的重要载体。

在江苏市场,洋河、今世缘双寡头享受次高端发展红利,对次高端产品具有接近垄断的控制能力。今世缘在投资者调研上透露对于V系列的规划,由于V9的价位,该产品短期内上量有难度,因此实行阶段性重点转移,V9侧重做形象,V3侧重做销量。目前电商平台上,40.9度500ml的V3售价超600元/瓶,49度500ml的V6、52度500ml的V9商务版售价分别在1000元和1300元以上。

在安徽市场,古井贡酒提出“全国化、次高端”战略,省外市场策略为以500元价格带的古20为核心单品,采取大商制,“一地一策”,不同的市场重点投放不同的产品。

在四川市场,泸州老窖对60版特曲的目标规划是精耕川渝地区,蓄势突破,成为川渝市场 500 元价位第一品牌;聚焦华北、环太湖核心市场,开展消费者圈层培育升级。

程万松表示,500元价格带在10年前是白酒消费的蓝海,习酒窖藏1988较早注意到这一蓝海空间并快速布局,成就了酒企的长足发展,从偏区域性的品牌成长为准全国性的品牌。知往鉴来,当多数酒企开始聚焦某一市场的时候,标志着它已经成为激烈竞争的红海,此时需要的是,搞清楚自身产品特质,找准品牌定位,在红海之外,找到属于自己的市场蓝海,而不宜扎入多数酒企竞争的红海。

可以预见,当全国化品牌和区域龙头共存,未来次高端赛道集中度也将提高。有券商分析,酒业属于周期性行业,次高端白酒向上受到高端酒价位上移的引领,向下受到大众酒升级的托举,长期来看行业成长空间仍然充足。短期来看,在经济周期及价格竞争双重维度影响下波动相对更大,但潜在成长性不容忽视,优质品牌仍将持续跑赢。

排版|王月桃

最新评论