外部风险提升 铜价偏弱调整

CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者 | 张维鑫 中信建投期货研究发展部

研究助理:虞璐彦 中信建投期货研究发展部

本报告完成时间 | 2024年11月9日

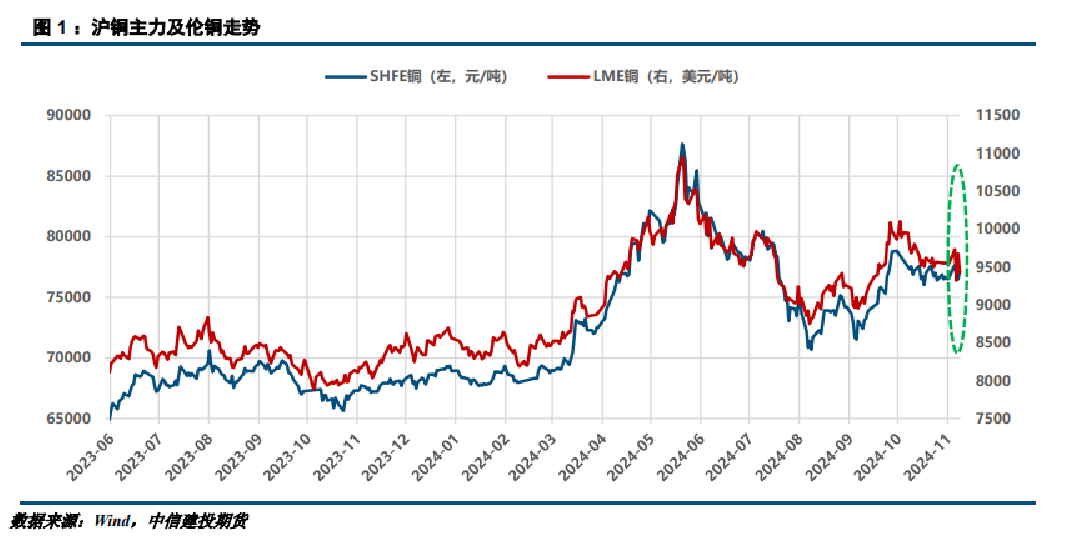

观点:短期国内政策预期落地、海外新政府加剧财政、货币等政策的不确定性,整体宏观氛围中性偏弱,预计铜价仍将维持偏弱震荡。但是,考虑到近期现货偏紧格局、人民币走贬影响,再加上本月涉及国内铜精矿长协谈判,精铜产量增速放缓会进一步挺价,短时间内沪铜下跌幅度有限。

理由:海外宏观不确定性、国内化债新政提振有限。特朗普赢得总统大选,市场担忧新政府会加剧通胀,那么美联储需要维持高利率来防止过热,美元指数走强施压铜价。同时,国内制造业PMI超预期回升,重要会议公布总量10万亿、新增3年6万亿的化债新政,短期利多出尽令铜价回落。

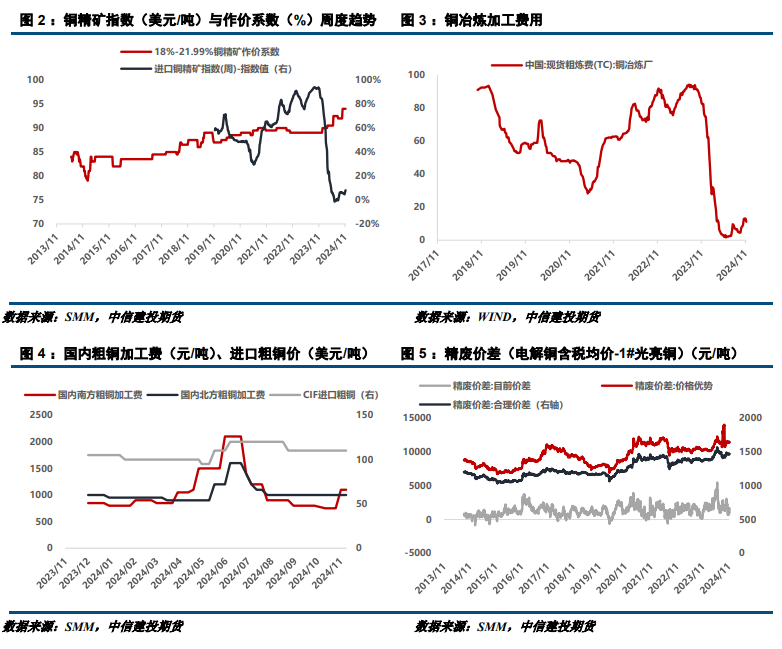

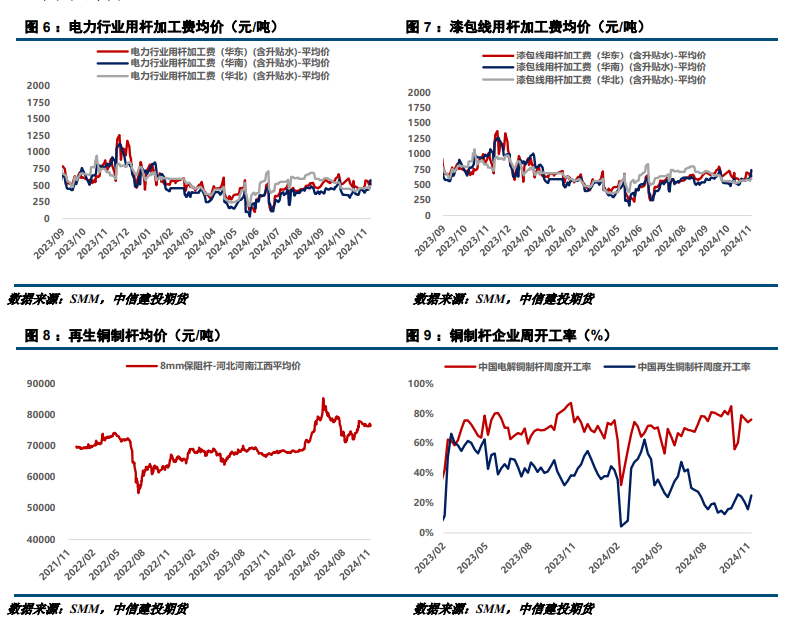

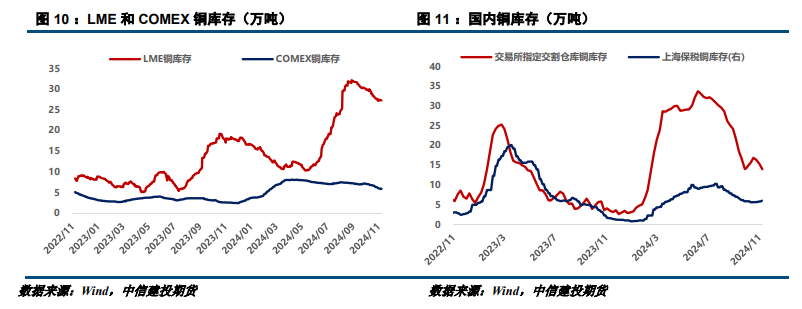

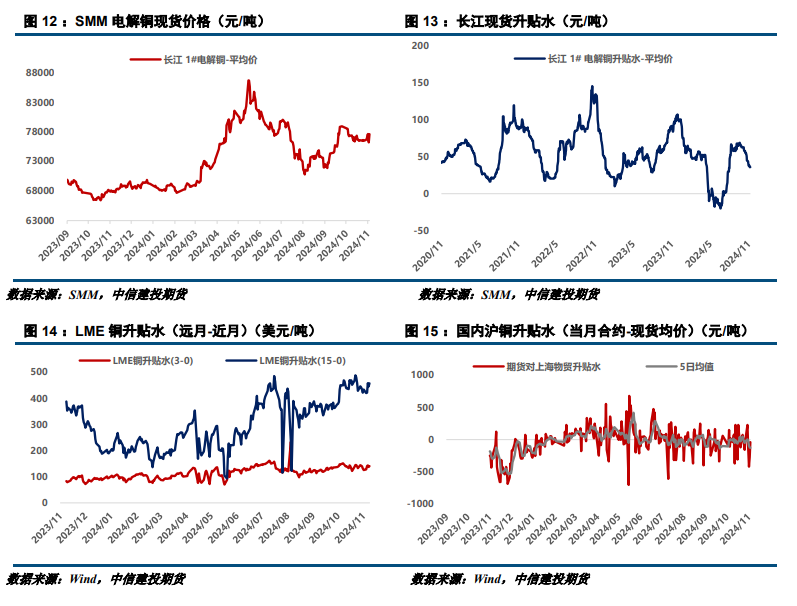

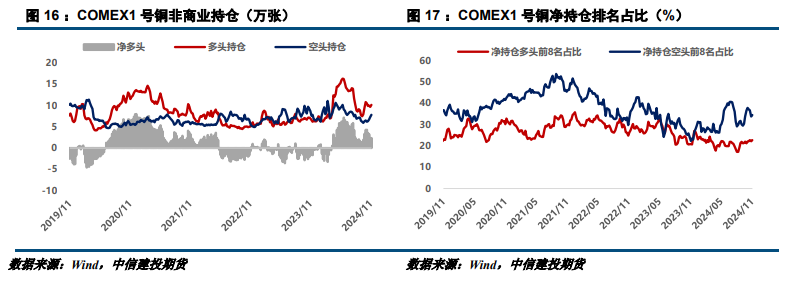

短期供减需增对价格形成支撑。10月SMM中国电铜产量因原料紧张、炼厂检修下降至约99万吨,我们预估统计局口径下中国电铜产量约105万吨。目前,由于国产铜到货紧张、华北冶炼大厂处于检修期,现货供应量略紧张,同时下游在铜价回落期间有所改善,进一步强化基本面。本周全球铜库存降1.46万吨至55万吨,其中上期所铜去库1.35万吨至13.96万吨,保税港铜库存累库0.05万吨至5.81万吨,LME铜去库1450吨至27.24万吨,COMEX铜去库196吨至8.05万吨。

总体来看,短期国内利多出尽,海外新政府加剧财政及货币政策前景的不确定性,因此整体宏观氛围中性偏弱,预计铜价仍将维持偏弱震荡。但是,考虑到近期现货偏紧格局、人民币走贬影响,再加上本月涉及国内铜精矿长协谈判,精铜产量增速放缓会进一步挺价,预计短时间内沪铜下跌幅度有限。

操作策略:

受人民币贬值影响,沪铜跌幅有限,主力参考7.5万-7.7万元/吨。短线区间操作为主,空单区间下沿适当降低仓位。长线等待高点再布局远月空单。

风险提示:美国国会分裂、国内政策超预期或不及预期、美国通胀回落不及预期、海外新政府政策不确定性

本周铜价宽幅震荡,前半周铜价偏强运行,最高触及9780美元及78170元,后半周震荡回落,摸低9300美元及75520元。周初,特朗普交易降温、国内官方及财新制造业PMI超预期回升,提振铜价反弹。然而周中,特朗普赢得总统大选重挫市场情绪,美元冲高105,收复过去一周跌幅,铜价大幅回落。随后在国内政策预期下,铜价超跌反弹开启宽幅震荡。本周五收盘后,国内重要会议落幕并释放积极的增量政策信号,周五晚铜价弱势企稳。

二

行情分析

(一)宏观数据部分

1、国际宏观

美国方面,特朗普赢得总统大选、美元走强,美联储表态转向谨慎。周初,美国共和党总统候选人特朗普宣布在2024年总统选举中获胜,全球各类资产出现大幅波动。市场担忧特朗普的政策会带来更高的通货膨胀和经济增长,这意味着美联储需要维持高利率来防止过热,美元指数收复过去一周的跌幅。经济数据方面,服务业景气度与消费者信心恢复,同时就业维持韧性,软着陆预期升温。美国10月ISM非制造业PMI为56,创2022年8月以来新高,预期53.8,前值54.9。美国11月密歇根大学消费者信心指数初值73,预期71,前值70.5。美国上周初请失业金人数22.1万人,预期22.1万人,前值从21.6万人修正为21.8万人。本周,美联储如期降息25个基点,决议声明表示就业和通胀目标所面临的风险“大致平衡”,但决议声明删除了关于“在抗通胀问题上获得信心”的表述。鲍威尔表示,经济整体表现强劲,近期指标表明,经济稳健地扩张,消费者开支增速仍然保持韧性,供应条件改善,这已经支持经济,未来美联储将继续逐次会议地做决定。“美联储传声筒”Nick Timiraos表示,在了解当选总统特朗普在税收、关税和移民方面的改革建议之前,官员们不会改变他们的政策方针,若共和党赢得国会两院的控制权,可能会在12月的会议上开始修改一些基本假设。

欧洲方面,经济活动趋于缓慢复苏。欧元区11月Sentix投资者信心指数-12.8,预期-12.5,前值-13.8。欧元区9月零售销售环比升0.5%,为2024年3月以来最大增幅,预期升0.4%,前值从升0.2%修正为升1.1%;同比升2.9%,预期升1.3%,前值从升0.8%修正为升2.4%。欧洲央行行长拉加德称,尽管近年来欧元区遭遇了多次重大冲击,但银行业表现出强大的韧性。

2、国内宏观

海外总统选举落地后,国内会议政策规模落地。十四届全国人大常委会第十二次会议表决通过了全国人大常委会关于批准《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》的决议。议案提出:为贯彻落实党中央决策部署,在压实地方主体责任的基础上,建议增加6万亿元地方政府债务限额置换存量隐性债务。为便于操作、尽早发挥政策效用,新增债务限额全部安排为专项债务限额,一次报批,分三年实施。按此安排,2024年末地方政府专项债务限额将由29.52万亿元增加到35.52万亿元。财政部部长蓝佛安介绍,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上上述提及的6万亿元债务限额,直接增加地方化债资源10万亿元。2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。预计政策协同发力后,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元,化债压力大大减轻。财政部蓝部长强调了明年财政政策将积极利用可提升的赤字空间、扩大专项债规模、继续发行特别国债、加大力度支持设备更新和以旧换新、加大转移支付,政策基调较为积极。

从数据端看,国内维持量价承压的温和复苏状态。中国10月居民消费价格(CPI)同比上涨0.3%,预期涨0.4%,前值涨0.4%。10月工业生产者出厂价格(PPI)同比下降2.9%,预期降2.5%,前值降2.8%;工业生产者购进价格同比下降2.7%。工业生产者出厂价格环比下降0.1%,工业生产者购进价格环比下降0.3%,降幅均比上月收窄0.5个百分点。1-10月平均,工业生产者出厂价格和购进价格均比上年同期下降2.1%。

(二)基本面数据图表

1、供应部分

2、需求部分

3、库存情况

4、期现数据

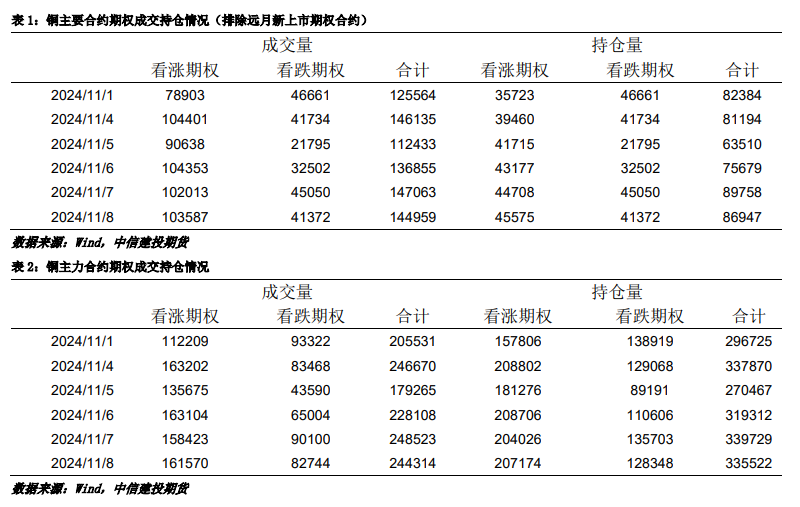

5、持仓信息

三

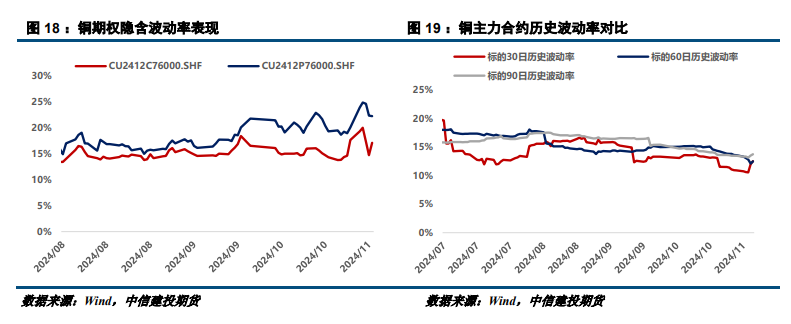

期权市场动态追踪

作者姓名:张维鑫

期货交易咨询从业信息:Z0015332

研究助理:虞璐彦

最新评论