微导纳米募投项目未达产又欲融资12亿 股权激励或加剧增收减利困局

专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,微导纳米发布三季报。今年前三季度,公司实现营业收入15.4亿元,同比增加51.2%,归母净利润1.5亿元,同比下降2.8%,扣非净利润1.14亿元,同比下降0.7%,增收减利趋势延续。

近几年来,微导纳米主业从光伏设备开始向半导体设备延伸,营收持续增长但利润反而下滑。

更重要的是,公司应收账款周转率、经营现金净流出额、有息负债和负债率等全面走弱,在IPO募投项目均未达产的情况下,又开始筹划约12亿的可转债融资,以缓解资金压力。

微导纳米在科创板上市,并对外表示在光伏和半导体设备领域拥有研发优势。不过,公司研发费用率长期低于北方华创,研发支出额更是只有后者的5%左右。

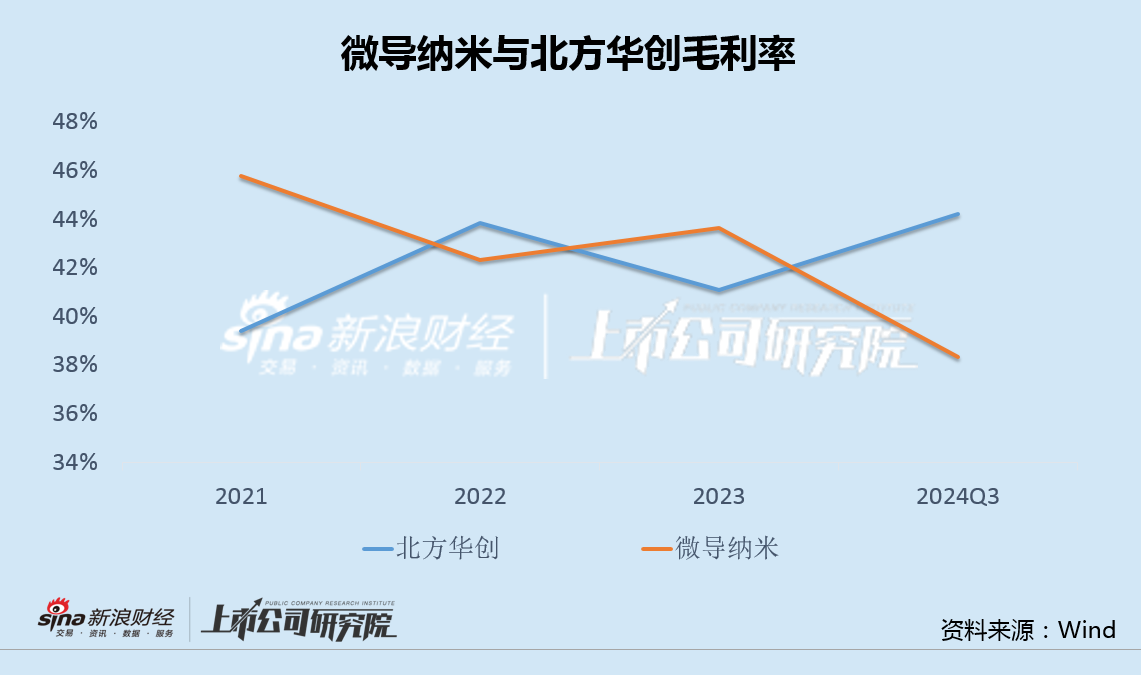

近几年,微导纳米毛利率走势与北方华创相悖,呈逆势下滑之势。去年,公司推出以营收规模为目标的股权激励,或进一步加剧增收不增利的状况。

增收减利多数财务指标走弱 IPO募投项目均未达产欲再融资扩产

微导纳米成立于2015年,其核心技术ALD率先应用于光伏领域,2020年获得半导体领域订单并于2021年取得销售,当前公司ALD、CVD两大技术路线已应用于光伏、半导体和其它新兴领域。

今年前三季度,公司实现营业收入15.4亿元,同比增加51.2%,归母净利润1.5亿元,同比下降2.8%,扣非净利润1.14亿元,同比下降0.7%。其中,第三季度实现营业收入7.6亿元,同比增长18.4%,归母净利润1.1亿元,同比增长24.7%,单季业绩有所改善,但整体依然延续增收减利的趋势。

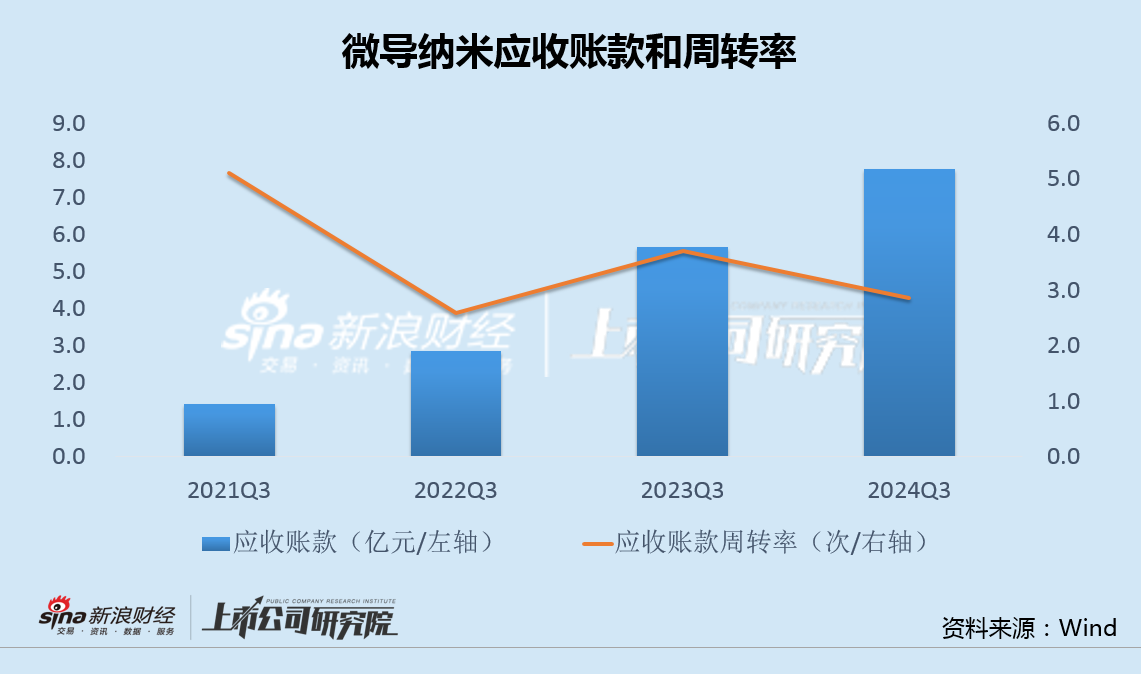

尽管2021年后,微导纳米开始拓展半导体领域业务,收入规模也显著增长,但公司应收账款增长更快,应收账款周转率整体呈现下滑之势。

实际上,除应收账款外,公司多个财务指标均不同程度走弱。

今年前三季度,微导纳米毛利率38.34%,同比下降4.0个百分点,净利率9.76%,同比下降5.4个百分点。

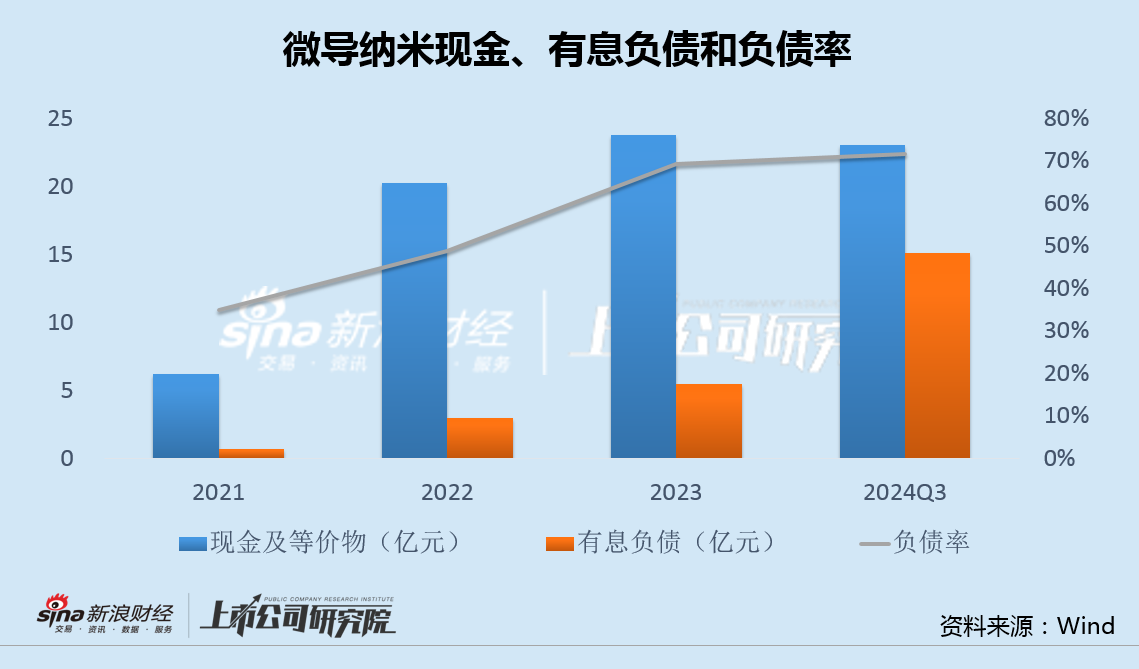

同期,公司经营现金流净流出额达9.91亿元,现金及等价物有所下滑的情况下,有息负债大幅增长,负债率维持在70%以上的高位,资金和财务压力持续增加。

迫于日趋严峻的形势,公司开始筹划对外融资。

今年5月,微导纳米宣布发行可转债融资11.7亿元,其中6.43亿投向半导体薄膜沉积设备智能化工厂建设项目、2.27亿投向研发实验室扩建项目,另外补充流动资金3亿。

值得注意的是,2022年12月,微导纳米上市融资11亿元,用于光伏和半导体领域的三个募投项目。截至目前,“基于原子层沉积技术的光伏及柔性电子设备扩产升级项目”完成约69%,“基于原子层沉积技术的半导体配套设备扩产升级项目”完成约92%,“集成电路高端装备产业化应用中心项目”完成约55%,均未达产。

研发投入与毛利率均不及同行 股权激励或强化增收减利现状

微导纳米2022年底在科创板上市,主业从光伏设备逐步延伸至半导体设备。2022年、2023年和2024年前9个月,公司半导体设备收入占主营业务收入的比重分别为6.87%、7.27%和19.15%。

近期,在被投资者问及过去几年半导体业务发展迅速的原因时,微导纳米表示,“公司抓住了行业发展机遇,汇聚了一批顶尖的应用开发技术人员及运营管理团队,凭借过硬的技术实力,以持续的研发投入、高效的量产速度、迅速的服务响应持续为客户创造价值,填补了多项国内关键技术的空白,赢得了行业客户的广泛认可”。

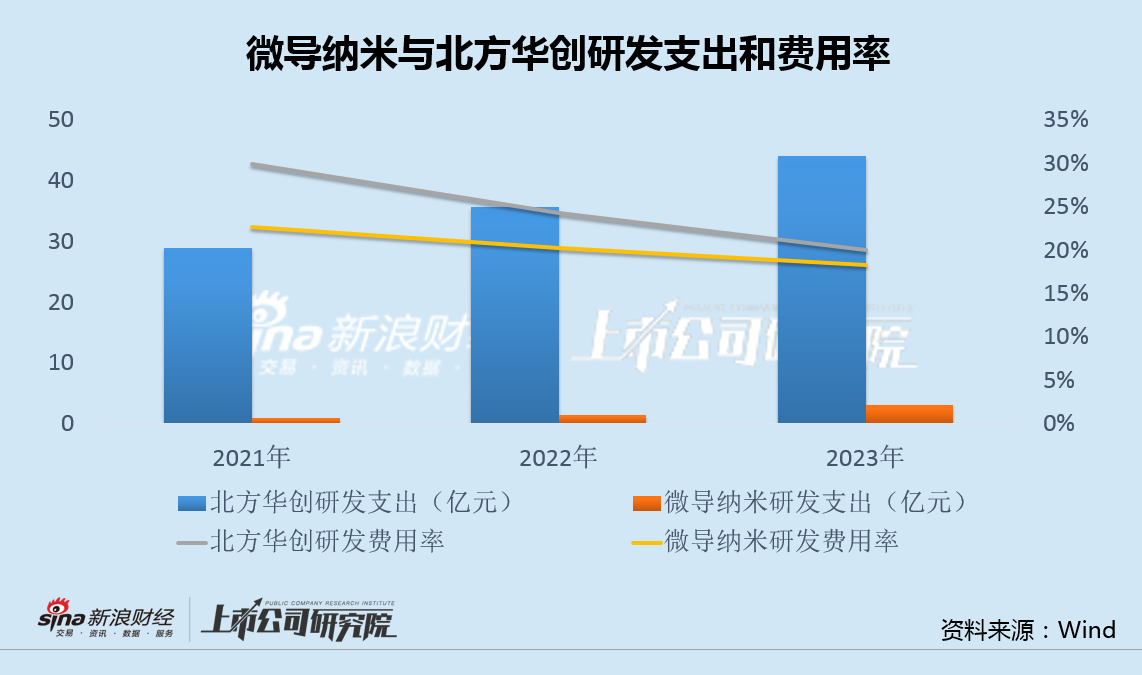

不过,微导纳米研发投入实际上长期低于同行。

数据显示,近三年微导纳米研发费用率分别为23%、20%和18%,均低于北方华创30%、24%和20%的同期水平。而微导纳米的研发支出金额三年合计仅5.4亿,更是只有北方华创的5%左右。

实际上,微导纳米毛利率从2021年上市前的46%,逐年下降至2024年前三季度的38%,而北方华创则从39%逐步上升至44%,两者近几年的毛利率走势刚好相悖,一定程度上也反映出由于不同的研发投入力度,带来的不同市场竞争力。

去年3月,微导纳米发布上市后的首次股权激励计划,拟以5.22元/股和17.40元/股的价格,向激励对象授予1782.10万股限制性股票。

根据激励方案,行权条件是以2022年营业收入为基数,2023年-2026年营业收入增长率分别不低于35%、82%、146%和232%。

然而,单纯以营收规模为目标的股权激励,未来或进一步加剧公司增收不增利的现状。

最新评论