巨亏之下高仓位、低换手躺平!万家基金黄兴亮“听天由命”式管理百亿规模

来源:机构之家

前几日,万家基金两位基金经理黄海、乔亮离任副总经理岗位引发市场关注,机构之家于9月18日对此事件做出过解读,认为这两位基金经理很大概率是其业绩表现不佳而被降职。然而,机构之家进一步梳理发现,万家基金基金经理黄兴亮的业绩表现比上述两位被降职的基金经理更差。

黄兴亮目前在万家基金管理着7只基金产品,合计106.11亿元,是万家基金目前管理规模最大的权益类基金经理,也是万家基金唯一一位目前在管规模超百亿的权益类基金经理。

注:以上人物系万家基金基金经理黄兴亮

公开资料显示,黄兴亮,清华大学计算机科学与技术专业博士,2018年11月入职万家基金管理有限公司,现任权益投资部基金经理。曾任交银施罗德基金管理有限公司投研部研究员、高级研究员,光大保德信基金管理有限公司投资部高级研究员、基金经理等职。

黄兴亮在万家基金管理的产品虽然规模最大,但是业绩表现却是最差,目前大多数产品处于深度亏损的状态,绝大部分产品净值较前期高点回撤超60%,其个人的基金管理规模也从2020年底的294.33亿下降至2024年6月30日的106.11亿,缩水近三分二。

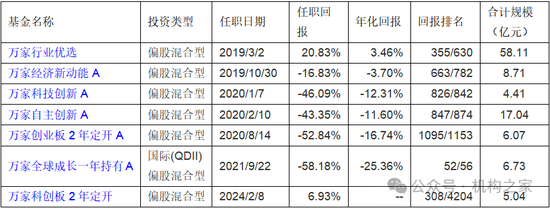

下表是黄兴亮管理的7只产品的具体情况:

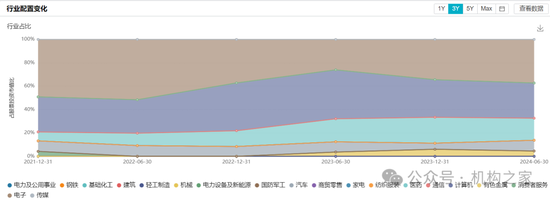

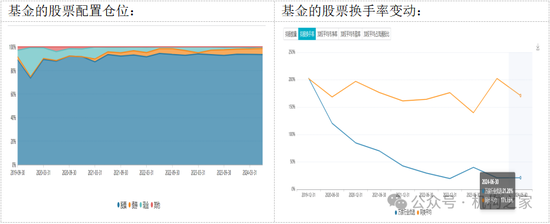

可以明显看出,该基金的前两大行业电子、计算机的配置已经明显超过50%,前三大行业电子、计算机、医药已经占据近90%基金配置仓位。截止2024年6月30,电子行业配置占比37.31%、计算机行业配置占比30.07%、医药行业占比18.89%,汽车行业占比9.2%。

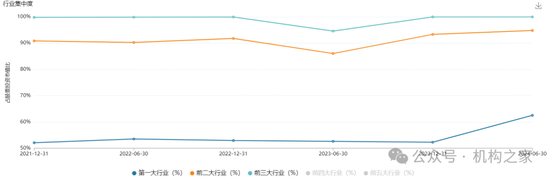

黄兴亮管理的规模第二大的产品“万家自主创新A”情况也是类似,截止2024年6月30前三大行业的持仓占比为100%,第一大行业电子行业持仓占比62.54%,第二大行业计算机行业32.30%,前两大行业占比94.84%。

下图是“万家自主创新A”的基金持仓行业集中度变动情况:

“万家自主创新A”近三年前两大行业持仓超过90%,这两大行业是电子、计算机,其他行业偶有少量配置。黄兴亮管理的另外几只基金情况也基本类似,都是重仓电子、计算机行业。

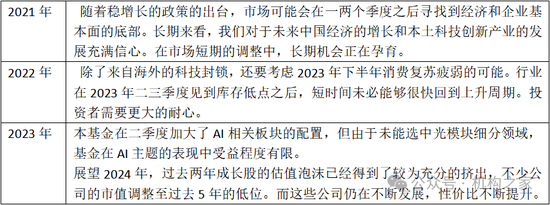

黄兴亮重仓配置的行业这几年景气度下滑,股价大幅下跌,但是其配置方向却是十分稳定,没有向其他行业拓展的倾向,这便是黄兴亮近三年产品业绩大跌的主要原因。机构之家摘录了黄兴亮在“万家自主创新A”的2021-2023年基金年报中对未来行情、经济展望的描述如下:

黄兴亮在2021年和2023年的年报中都展示了对行业未来走势的乐观态度,结果显然判断错误基金也遭受了较大损失。在2022年黄兴亮对未来的判断略显谨慎,但是却表示投资者需要耐心,而不是基金本身对此做出调整以应对。

所以,无论其对基金重仓行业的未来走势作何判断,乐观或悲观,基金都是选择重仓持有该行业,有没任何拓展能力圈的想法,也没有任何风险防范的策略和措施,完全是听天由命任由净值下跌的态度,不得不说这是一位没有责任心的基金经理。

净值大跌期间低换手、高仓位躺平

除了行业配置上的高度集中,黄兴亮在个股持仓上的集中度也要显著高于行业平均水平,并且随着净值下跌,持股个数也明显降低;与此同时,基金的持股换手率也持续走低,不客气地说,就是在基金经理偏爱的股票上躺平,任由净值下跌无所作为。

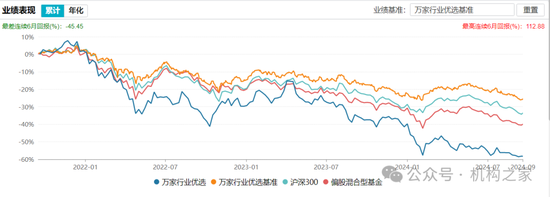

以黄兴亮管理规模最大的基金“万家行业优选”为例,该基金近三年收益率-58.28%,今年以来收益率-30.74%,大幅跑输指数和其业绩基准,该基金近三年的净值曲线如下:

在基金大幅亏损期间,该基金在具体操作上展现出的态度是躺平、无所谓的状态。下表统计了该基金最近四个报告期前十大持仓仓位变动情况:

从基金的净值走势来看,近一年来,该基金处于持续大幅下跌的状态,且大幅跑输指数。但是从最近四个季度的前十大持股持仓数量变动来看,基金经理似乎没有太多调整组合的意愿。前十大持仓中,仅有少数股票持股数量变动超过20%,甚至大量持仓个股持股数量无变化。

事实上,不仅是近四个季度,2021年之后基金净值开始进入持续下跌的状态,该基金在此期间始终维持93%-94%左右的股票持仓,但是持股换手率却持续走低,2024年基金净值加速下跌,但是换手率只有21%左右。

下图是该基金的股票仓位和股票持仓的换手率变化情况:

总的来看,基金经理黄兴亮在面对挑战时,没有积极寻找破局之路,而是消极应对。在擅长的行业明显不景气时,持续几年时间没有扩展能力圈的意愿;在净值大跌时,应对策略居然是高仓位躺平,换手率低至21%。

海外股市大涨、QDII基金却大幅亏损

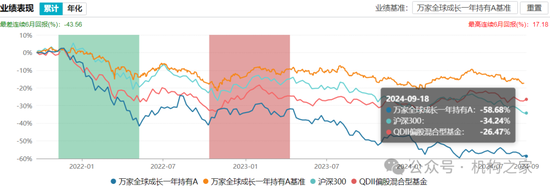

值得注意的是,2021年9月万家基金发行设立了一只QDII基金“万家全球成长一年持有A”,由黄兴亮担任基金经经理,设立初期该基金规模达到17.42亿元,截止2024年6月30日规模仅剩5.15亿元,不到设立初期的三分之一。

下图是该基金成立以来的净值曲线:

根据wind统计,截止2024年9月20日,该基金累计收益率为-58.68%,年化收益率为-25.56%。特别是今年以来,海外市场大涨,QDII基金纷纷有所斩获时,该基金却大亏-22.52%,同类排名95/96,成为倒数第二名。

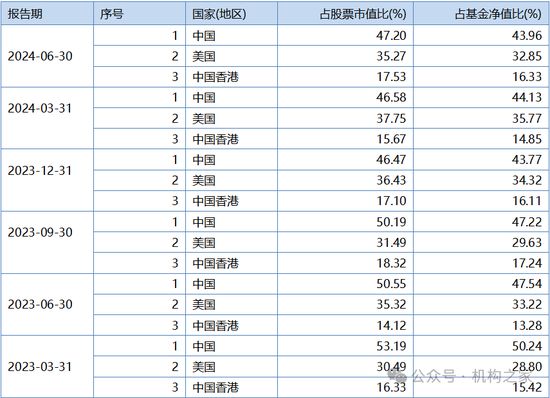

从该基金的全球资产配置来看,中国区的配置比例接近一半,美国市场的配置占比约35%。中国+香港市场的配置占比约65%。

下表是该基金2023年以来的分地区资产配置比例:

从以上资产配置情况可知,该基金虽然是QDII基金,但是对中国资产的配置依然占据了大部分比例。从具体的个股配持仓来看,该基金的前十大持仓大部分是A股和港股上市的中国公司,美股上市公司不超过三个,而近年来美股的上涨主要由AI推动,该基金的美股持仓却没有涉及。

下表是该基金的前十大持仓情况:

实际上,黄兴亮是将这只QDII基金当成境内主题基金来管理,海外配置比例低,而且海外配置错过了主流方向实际上对净值没有太大贡献,这也导致了该基金净值表现和其管理的其他产品类似,亏损近60%,在今年以来大部分DQII基金限购的同时,该基金份额却持续萎缩。

数据来源:wind、机构之家

行业配置集中度高、能力圈多年无拓展

查询黄兴亮所管理的几只基金,会发现其投资方向主要集中在电子、计算机两个行业,辅以部分医药、汽车行业的持仓。前三大行业的持仓集中度往往在90%左右,部分产品前三大行业持仓为100%。

以其管理规模最大的基金“万家行业优选”为例,下图是该基金近三年的行业配置变动图:

END

最新评论