“估值牛50强”来了 多只核心龙头在列 这些破净股今年业绩有望大增

A股市场在9月18日以来反弹强劲,投资者心态呈现复杂局面,既有对继续追涨的担忧,亦不乏对潜在机遇的期待。证券时报·数据宝梳理发现,低估值个股在长周期内展现出稳健的投资价值,被长期套牢的风险相对较低。

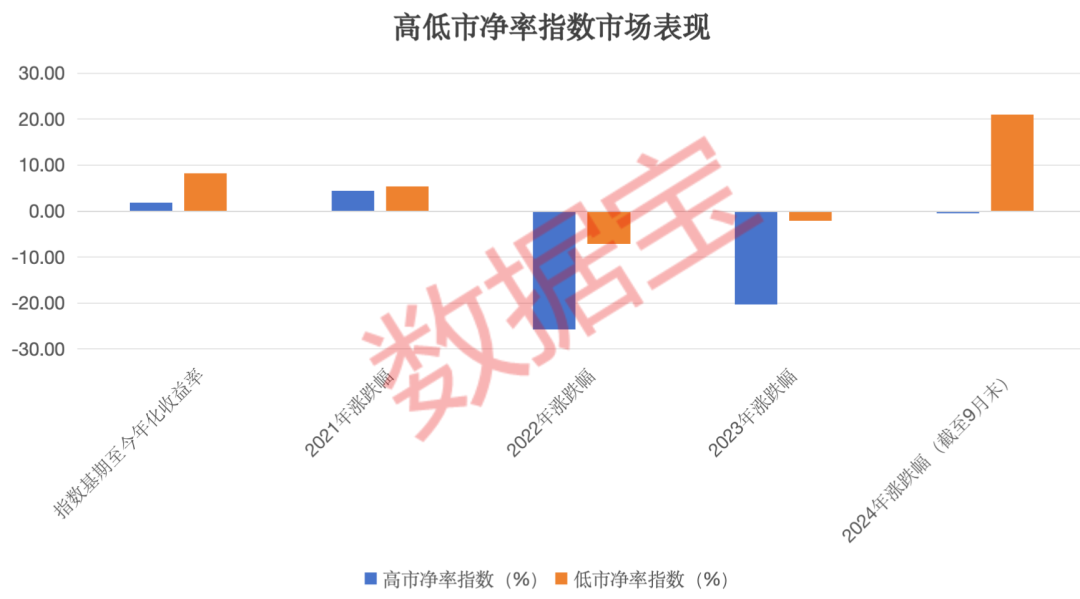

估值因子非常有效

回顾A股近十余年的历程,“高低切换”的市场规律非常显著。2009年的高点,周期股的估值远高于消费股和成长股,后续成长股取代了周期股;2016年初,尽管市场经历多次大幅调整,创业板及互联网股仍维持高估值,后续资金流向更具性价比的核心资产;2021年初,茅指数和宁指数估值达到高点,后续低估值指数持续跑赢高估值指数。

这一系列市场演变揭示了A股内在的估值修复机制,即在不同阶段,资金会从高估领域流向低估领域,实现市场价值的再平衡。对于存在“追涨之忧”的投资者而言,理解这一规律,关注那些估值仍处于低位行业和潜力股,不失为一条明智的投资策略。

14个行业估值处于历史低位

在申万二级行业指数中,数据宝按照最新市净率低于1.5倍且处于近十年历史分位数的10%以下水平,年内上涨幅度低于10%为条件进行筛选,14个行业浮出水面,多个行业获机构看好未来投资机会。

比如,风电设备行业指数最新市净率为1.34倍,处于近十年历史分位数的8.7%水平,机构一致预测该行业指数成份公司今年净利润增速达65.59%。

长城证券认为,风电设备行业上半年盈利已降至底部区间,投标市场低价竞争趋缓,盈利有望回暖。

水泥行业指数最新市净率为0.75倍,处于近十年历史分位数的6.62%水平,机构一致预测该行业细分领域水泥制品业指数成份公司今年净利润增速为56.55%。

东吴证券分析,双碳及环保政策促进水泥行业供给侧长期优化,产能调控与节能降碳结合,增强龙头企业竞争力,估值有望迎来修复。

物流行业指数最新市净率为1.31倍,处于近十年历史分位数的9.46%水平,机构一致预测该行业细分领域快递业指数成份公司今年净利润增速为22.97%。

国海证券指出,快递行业景气度仍在高位,头部电商快递公司盈利能力稳定,且盈利性远超可比同行,但当前估值水平尚未拉开差距,存在估值修复空间。

特钢行业指数最新市净率1.46倍,处于近十年历史分位数的8.82%水平,机构一致预测该行业指数成份公司今年净利润增速为21.8%。

信达证券认为,未来钢铁行业产业格局有望稳中趋好,拥有较高毛利率水平的优特钢企业未来存在估值修复的机会。

医药商业行业指数最新市净率1.44倍,处于近十年历史百分位的5.84%水平,机构一致预测该行业指数成份公司今年净利润增速为17.88%。

浙商证券表示,线上比价提升医药商业行业透明度,驱动药店优化供应链与服务。龙头药店凭供应链优势,盈利能力稳健,吸纳更多客户,助推行业集中度上升。

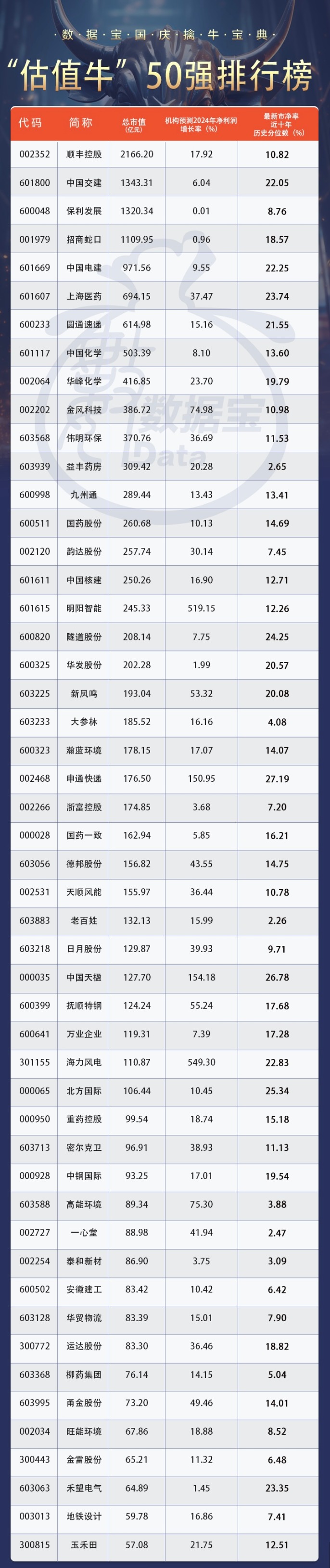

“估值牛50强”出炉

数据宝在所处上述14个行业的A股公司中,按照最新市净率处于近十年历史分位数的30%以下水平,机构评级数量超5家且一致预测2024年营收和净利润均实现增长,在此基础上剔除总市值排名靠后的个股,最终保留50只质地优良的潜力股(简称“估值牛50强”)。

从市值来看,顺丰控股、中国交建、保利发展等行业龙头市值超千亿元。其中,顺丰控股总市值超2000亿元,居首,15家机构一致预测其2024年营收和净利润分别增长10.33%和17.92%。

国海证券认为,顺丰控股收入体量大增长稳健,多网融通及营运模式变革降本增效持续兑现,利润率修复有望带来较大业绩弹性。

从机构关注度来看,益丰药房获30家券商研报覆盖,居首,一致预测其2024年营收和净利润分别增长16.78%、20.28%。

浙商证券表示,尽管上半年行业多数上市企业利润增速下滑,但益丰药房通过优秀的精细化管理,实现了利润正增长。随着管理深化和规模效应显现,公司今年净利率仍有望维持行业较高水平。

从增长潜力来看,机构一致预测海力风电、明阳智能、中国天楹、申通快递、高能环境、金风科技6股今年净利润增长均超70%。

其中,明阳智能、高能环境目前处于破净状态。明阳智能获10家机构一致预测今年净利润增速达519.15%。平安证券认为,明阳智能海上风机竞争优势突出,氢氨醇、漂浮式、国际化等业务布局领先,未来成长空间广阔。

从资金面来看,9月18日至9月30日期间,顺丰控股、保利发展、老百姓、九州通4股获机构重金买入,净买入金额均超亿元。

其中,保利发展获28家机构评级,关注度最高。开源证券表示,保利发展销售行业排名稳居首位,龙头地位稳固,拿地强度回升,融资渠道畅通,资金成本优势明显,有望持续受益于宽松地产政策及行业格局优化。

最新评论